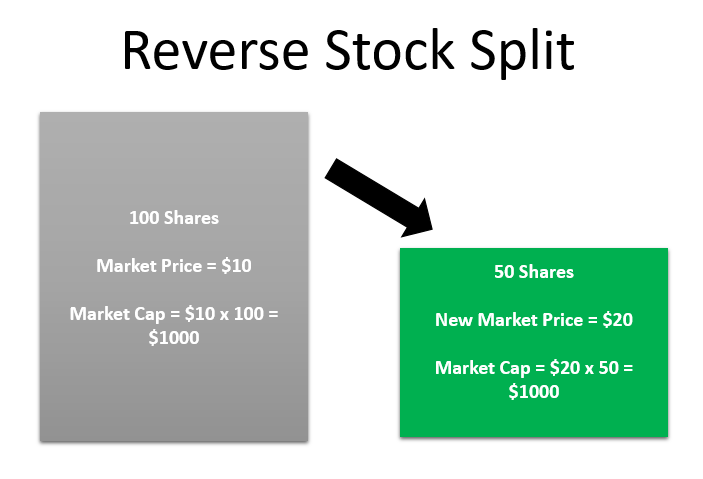

Le fractionnement d’actions inversé fait référence au processus consistant à augmenter le cours des actions d’une entreprise en réduisant le nombre de ses actions en circulation. Il est atteint en combinant certaines des actions existantes sur le marché et en augmentant simultanément leur valeur dans le même ratio.

Supposons qu’une entreprise ait entrepris une division d’actions inversée dans un rapport de 1: 2. Par conséquent, chaque deux de ses actions deviendra 1, doublant le prix de chaque action. C’est une sorte de restructuration de stock qui n’affecte pas le capitalisation boursière du stock.

Vous êtes libre d’utiliser cette image sur votre site Web, vos modèles, etc. Veuillez nous fournir un lien d’attributionLien vers l’article par lien hypertexte

Par exemple:

La source: Division de stock inversée (wallstreetmojo.com)

Les sociétés cotées mènent de nombreuses procédures pour améliorer leur position sur le marché et leur rentabilité. Plus le cours de l’action est élevé, plus l’entreprise attire de profit. Il y a des acteurs du marché boursier florissants tels qu’Amazon avec son prix de plus de 3000 $ par action dans un Covid-19 frappé en 2021.

Souvent, les actions qui se négocient à un prix aussi élevé subissent une scission pour en former de nouvelles, appelées fractionnement d’actions. La principale raison de diviser une action en de nouvelles est de réduire son coût. Il améliore son accessibilité aux investisseurs potentiels.

D’un autre côté, les entreprises utilisent le regroupement d’actions pour gonfler la valeur par action lorsque le cours de leur action baisse constamment. Dans une division 1 pour 4, un actionnaire de quatre actions se retrouvera avec une action.

Le prix d’une action correspondra à la somme des quatre actions, augmentant ainsi la valeur par action. La valeur de capitalisation boursière reste la même car il n’y a pas de nouveaux ajouts, seulement un restructuration. Comprenons mieux le concept avec un exemple récent.

Les exemples de fractionnement d’actions inversés mentionnés ci-dessous décrivent son fonctionnement en utilisant des calculs pour vous aider à mieux comprendre sa signification.

ABC Limited se négocie en bourse, chaque action coûtant 2 $. Il y a 2400000 actions en circulation. Ainsi, la capitalisation boursière de l’entreprise est de 4800000 $. Par conséquent, la société souhaite attirer des investisseurs fortunés et a donc opté pour un reverse split de 1 pour 30 actions.

Par conséquent,

Qu’arrive-t-il aux actions détenues par l’investisseur après la scission?

L’investisseur qui détient 3 000 actions d’une valeur de 6 000 $, soit 2 $ / action, avant la scission inversée, détient désormais 100 actions de 60 $ chacune, totalisant toujours 6 000 $. De nombreuses calculatrices de fractionnement d’actions inversées aident les investisseurs à calculer la valeur de leur investissement après la consolidation.

L’histoire financière est riche en exemples qui jettent également des idées sur la question de savoir si un fractionnement d’actions inversé est bon ou mauvais. Outre USO, d’autres sociétés qui ont opté pour cette scission sont Citibank, Royal Bank of Scotland (RBS) ou NatWest, Xerox Corporations, AIG, Tyco, Titanium Metals, etc. Par exemple, LM Funding America, Inc. a récemment procédé à une consolidation de 1 pour 5 pour rester sur le NASDAQ en maintenant le cours de l’action au-dessus de 1 $.

Bien que les investisseurs perdent certaines actions, ils conservent toujours la même valeur. Cependant, la circonstance dans laquelle une entreprise a opté pour un reverse split donne du poids aux craintes des investisseurs. De nombreux experts ont observé qu’une entreprise en difficulté financière opte généralement pour un regroupement d’actions pour augmenter artificiellement le cours de ses actions. Ces actionnaires craindront inévitablement de perdre leur épargne au profit de nouvelles chutes s’ils ne désinvestissent pas.

Cependant, certaines entreprises sont sorties du bord de la sous-performance. En 2011, Citigroup a opté pour un fractionnement de 1 pour 10, augmentant le prix de son action à 40 $ chacun après s’être négocié à 4,5 $ pendant un certain temps. C’était un geste pour contrôler la volatilité et rétablir son trimestriel dividende. Aujourd’hui, le cours de l’action de Citi est au-delà de 70 $, avec des rapports 7,94 milliards de dollars de bénéfices, triple à partir de 2020.

De même, NatWest avait subi une division de 1 pour 10 en 2012 au milieu des renflouements du gouvernement après avoir été douloureusement frappé par la crise financière. Comme Citi, la banque a travaillé sur ses bénéfices. En 2019, il avait rapporté 4,2 milliards bénéfices avant impôts. Cependant, de nombreuses entreprises n’ont pas pu rebondir même après la scission, comme AIG et Tyco.

En plus de perdre vos actions, ces fractionnements créent des problèmes tels que des lots impairs et des fractions d’actions. De nombreux investisseurs et bourses ne préfèrent pas les lots impairs, tandis que actions fractionnaires affectent les droits de vote. En tant que tel, de nombreux experts suggèrent de surveiller de près les performances de l’entreprise après la scission.

Si une entreprise en difficulté se relève de la chute et que ses bénéfices s’améliorent, la scission pourrait ne pas être si mauvaise. Aussi, parfois, la consolidation se produit dans l’intention de mieux servir les actionnaires. Si ces paramètres font défaut et que le cours de l’action continue de baisser, cela pourrait être un signe d’inquiétude. Être attentif aux activités post-scission peut aider les investisseurs à éviter les pertes futures en désinvestissant en temps opportun.

Outre le retrait de la liste, les avantages du partage inversé sont les suivants.

Faire correspondre le cours des actions des concurrents: Si la valeur de l’action de la société concurrente est relativement élevée, elle apparaîtra plus attractive. La scission aidera la société à obtenir un cours de bourse équivalent pour rester dans les bons livres des investisseurs.

Attirez l’attention des grands investisseurs: De nombreux investisseurs institutionnels, fonds communs de placement et les fonds de pension ont abandonné certaines actions en raison de leur faible cours. La scission empêche cela.

Autres avantages – Il aide les actions à devenir plus liquides et moins volatiles. En outre, les investisseurs baissiers considèrent la baisse et la faiblesse des cours des actions comme un signe de tendance à la baisse qui influe davantage sur le prix.

Les entreprises adoptent ce mouvement stratégique pour les raisons suivantes:

• Pour éviter la radiation des actions du NYSE et du NASDAQ en remplissant ses critères de prix par action supérieur à 1 $;

• Rendre les actions attractives pour les investisseurs institutionnels, les fonds communs de placement, etc.

• Faire correspondre le cours de l’action avec celui des concurrents.

Cela n’affecte pas la capitalisation boursière, mais ne transforme que la structure des actions. Cependant, les investisseurs doivent toujours déterminer les raisons de la scission pour s’assurer qu’ils ne subissent pas de perte.

Les spéculateurs peuvent tirer un certain profit de la vente à découvert de ces actions. Cependant, si vous avez investi dans une société réputée et à but lucratif, la scission pourrait parfois être un geste pour mieux servir ses actionnaires. En tant que tel, ne vous précipitez pas pour vendre vos actions.

Cela a été un guide pour le Reverse Stock Split et sa définition. Ici, nous discutons également de son fonctionnement avec des exemples pratiques de la division d’actions inversée 1 pour 2 et plus. Vous pouvez en savoir plus sur la comptabilité dans les articles suivants –